Sobre a escrituração de vendas canceladas, retorno de mercadorias e devolução de vendas na EFD Contribuições

Atenção: o Guia Prático da EFD Contribuições trouxe algumas instruções sobre a forma de informar as devoluções, vendas canceladas e retorno de mercadoria não entregue.

Recomendamos a leitura atenta das instruções, para evitar problemas com a RFB.

Abaixo, os trechos do manual sobre o tema:

Principais Alterações do Guia Prático – Versão 1.31 (29.04.2019)

1. Complemento sobre a escrituração de vendas canceladas, retorno de mercadorias e devolução de vendas em C100 / C180 / C190, a partir do período de apuração janeiro/2019.

Registro C100: Documento - Nota Fiscal (Código 01), Nota Fiscal Avulsa (Código 1B), Nota Fiscal de Produtor (Código 04), NF-e (Código 55) e NFC-e (Código 65).

Esclarecimentos adicionais quanto às operações tratadas neste registro:

I - De Vendas Canceladas, Retorno de Mercadorias e Devolução de Vendas.

Se a empresa está escriturando por documento, em C100, a venda cancelada deve assim ser trata

da:1. Se o cancelamento se deu no próprio mês da emissão do documento, a empresa tem a opção de não relacionar na escrituração este documento ou, vindo a relacioná-lo, o fazer com as informações solicitadas para C100, mas sem gerar os registros filhos (C170);

2. Se o cancelamento se deu em período posterior ao de sua emissão, devendo assim ser considerado na redução da base de cálculo do período em que ocorreu o cancelamento, a empresa pode proceder à escrituração destes valores redutores da base de cálculo do mês do cancelamento, mediante a geração de registros de ajustes de débitos, em M220 (PIS) e M620 (Cofins), fazendo constar nestes registros de ajustes o montante da contribuição a ser reduzida, em decorrência do(s) cancelamentos em questão.

Para os fatos geradores ocorridos a partir de janeiro/2019, os ajustes da base de cálculo do período em que ocorreu o cancelamento devem ser realizados, preferencialmente, nos campos próprios dos registros M210 (PIS - Campo 06 - VL_AJUS_REDUC_BC_PIS) e M610 (Cofins - Campo 06 - VL_AJUS_REDUC_BC_COFINS).

Neste caso, o detalhamento do ajuste será informado nos registros M215 (PIS) e M615 (Cofins), respectivamente, preenchendo o campo COD_AJ_BC com o código 01 - Vendas canceladas de receitas tributadas em períodos anteriores - da tabela 4.3.18

.Já a operação de retorno de produtos ao estabelecimento emissor da nota fiscal, conforme previsão existente no RIPI/2010 (art. 234 do Decreto Nº 7.212, de 2010) e no Convênio SINIEF SN, de 1970 (Capítulo VI, Seção II – Da Nota Fiscal), para fins de escrituração de PIS/COFINS deve receber o tratamento de cancelamento de venda (não integrando a base de cálculo das contribuições nem dos créditos).

Registre-se que a venda cancelada é hipótese de exclusão da base de cálculo da contribuição (em C170, no caso de escrituração individualizada por documento fiscal ou em C181 (PIS/Pasep) e C185 (Cofins)), tanto no regime de incidência cumulativo como no não cumulativo. A nota fiscal de entrada da mercadoria retornada, emitida pela própria pessoa jurídica, pode ser relacionada nos registros consolidados C190 e filhos (Operações de aquisição com direito a crédito, e operações de devolução de compras e vendas) ou nos registros individualizados C100 e filhos, somente para fins de maior transparência da apuração, visto não configurar hipótese legal de creditamento de PIS/COFINS. Neste caso, utilize o CST 98 ou 99.

Já as operações de Devolução de Vendas, no regime de incidência não cumulativo, correspondem a hipóteses de crédito, devendo ser escrituradas com os CFOP correspondentes em C170 (no caso de escrituração individualizada dos créditos por documento fiscal) ou nos registros C191/C195 (no caso de escrituração consolidada dos créditos), enquanto que, no regime cumulativo, tratam-se de hipótese de exclusão da base de cálculo da contribuição.

Dessa forma, no regime cumulativo, caso a operação de venda a que se refere o retorno tenha sido tributada para fins de PIS/COFINS, a receita da operação deverá ser excluída da apuração:

1. Caso a pessoa jurídica esteja utilizando os registros consolidados C180 e filhos (Operações de Vendas), não deverá incluir esta receita na base de cálculo das contribuições nos registros C181 e C185.

2. Caso a pessoa jurídica esteja utilizando os registros C100 e filhos, deverá incluir a nota fiscal de saída da mercadoria com a base de cálculo zerada, devendo constar no respectivo registro C110 a informação acerca do retorno da mercadoria, conforme consta no verso do documento fiscal ou do DANFE (NF-e). Caso não seja possível proceder estes ajustes diretamente no bloco C, a pessoa jurídica deverá proceder aos ajustes diretamente no bloco M, nos respectivos campos e registros de ajustes de redução de contribuição (M220 e M620).

Neste caso, deverá utilizar o campo “NUM_DOC” e “DESCR_AJ” para relacionar as notas fiscais de devolução de vendas, como ajuste de redução da contribuição cumulativa.

Para os fatos geradores ocorridos a partir de janeiro/2019, caso não seja possível proceder estes ajustes de base de cálculo diretamente no bloco C, os mesmos devem ser realizados, preferencialmente, nos campos próprios dos registros M210 (PIS - Campo 06 - Guia Prático da EFD Contribuições – Versão 1.31: Atualização em 29/04/2019 VL_AJUS_REDUC_BC_PIS) e M610 (Cofins - Campo 06 - VL_AJUS_REDUC_BC_COFINS).

Neste caso, o detalhamento do ajuste será informado nos registros M215 (PIS) e M615 (Cofins), respectivamente, preenchendo o campo COD_AJ_BC com o código 02 - Devoluções de vendas tributadas em períodos anteriores - da tabela 4.3.18

.Mesmo não gerando direito a crédito no regime cumulativo, a nota fiscal de devolução de bens e mercadorias pode ser informada nos registros consolidados C190 e filhos, ou C100 e filhos, para fins de transparência na apuração.

Nesse caso, deve ser informado o CST 98 ou 99, visto que a devolução de venda no regime cumulativo não gera crédito.

II – Devolução de Compras.

Os valores relativos às devoluções de compras, referentes a operações de aquisição com crédito da não cumulatividade, devem ser escriturados pela pessoa jurídica, no mês da devolução, e os valores dos créditos correspondentes a serem anulados/estornados, devem ser informados preferencialmente mediante ajuste na base de cálculo da compra dos referidos bens, seja nos registros C100/C170 (informação individualizada), seja nos registros C190 e filhos (informação consolidada).

Caso não seja possível proceder estes ajustes diretamente no bloco C (como no caso da devolução ocorrer em período posterior ao da escrituração), a pessoa jurídica poderá proceder aos ajustes diretamente no bloco M, nos respectivos campos (campo 10 dos registros M100 e M500) e o detalhamento nos registros de ajustes de crédito (M110 e M510). Neste último caso, deverá utilizar o campo “NUM_DOC” e “DESCR_AJ” para relacionar as notas fiscais de devolução, como ajuste de redução de crédito. Por se referir a uma operação de saída, a devolução de compra deve ser escriturada com o CST 49.

O valor da devolução deverá ser ajustado nas notas fiscais de compra ou, se não for possível, diretamente no bloco M. Neste último caso, deverá utilizar o campo de número do documento e descrição do ajuste para relacionar as notas fiscais de devolução.

Fonte: http://sped.rfb.gov.br/estatico/20/6E34811D4F98083196E2A09880F048189788FC/Guia_Pratico_EFD_Contribuicoes_Versao_1_31%20-%2029_04_2019.pdf

Informações Importantes: NF-e e EFD

Prezados, por meio deste informativo fiscal, alertamos para duas questões importantes que exigem atenção e adequações dos contribuintes para os próximos dias, para evitar transtornos:

EFD

O Estado do Paraná publicou a Norma de Procedimento Fiscal nº 19/2019 no DOE PR de 21 de maio, alterando a NPF 056/2015, que estabelece critérios para a obrigatoriedade de apresentação da EFD e disciplina os procedimentos relativos a informação e apuração do ICMS para os contribuintes inscritos e ativos no Cadastro de Contribuintes do ICMS - CAD/ICMS do Estado do Paraná.

Segundo esta alteração, o arquivo digital será considerado irregular quando apresentar valor declarado no código de ajuste PR029999, sem o respectivo preenchimento do campo "descrição", desde que o valor total informado no código de ajuste seja maior que R$ 6.000,00 (19.8).

Também prevê que, após o envio do arquivo digital substituto da EFD no ambiente nacional do SPED, a substituição será submetida à análise do fisco quando da apresentação do arquivo digital da EFD for constatado o preenchimento do campo "descrição" referente ao código de ajuste PR029999, desde que o valor total informado no código de ajuste seja maior que R$ 6.000,00.

A Norma de Procedimento Fiscal entra em vigor na data de sua publicação, produzindo efeitos a partir de 2 de maio de 2019.

NF-e

O Estado liberou dois boletins informativos sobre as futuras rejeições no envio da NF-e.

Boletim Informativo nº 014/2019

NF-e e NFC-e: Nota Técnica 2018.005, v1.30

Publicado em 20/5/2019

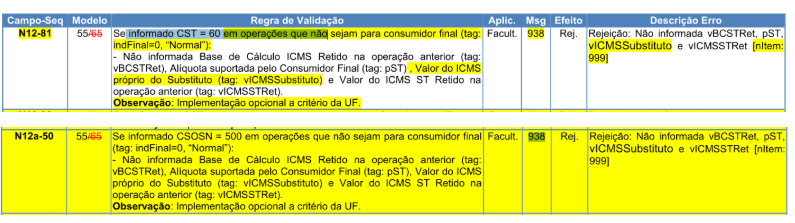

A Receita Estadual do Paraná informa que a partir de 06 de junho de 2019, nos sistemas autorizadores de Nota Fiscal Eletrônica (NF-e), modelo 55, e Nota Fiscal de Consumidor Eletrônica (NFC-e), modelo 65, conforme NT 2018.005v1.30, serão implementadas, além das regras de validação obrigatórias, as seguintes regras de validação facultativas:

- GRUPO N. Item/Tributo: N12-81 e N12a-50: informação ICMS retido anteriormente por Substituição Tributária em operações com contribuintes do imposto, nos arquivos XML da NF-e;

- GRUPO ZD. Responsável Técnico: ZD01-10 e ZD 02-10: informações sobre o responsável técnico;

Com relação às regras de validação: ZD07-10, 7ZD02-10, 7ZD08-10, 7ZD08-20 e 7ZD09-10, a implementação será futura, sem previsão de data para sua execução.

Os ambientes de homologação da NF-e e NFC-e já estão adaptados para receber as informações. A Receita Estadual recomenda que os contribuintes realizem os devidos testes antecipadamente, para evitar imprevistos no ambiente de produção a partir de 06 de junho de 2019.

Boletim Informativo nº 015/2019

NF-e e NFC-e: Nota Técnica 2018.005, v1.30 Publicado em 21/5/2019

RETIFICAÇÃO DO BOLETIM INFORMATIVO 14/2019

A Receita Estadual do Paraná informa que, a partir de 03 de junho de 2019, nos sistemas autorizadores de Nota Fiscal Eletrônica (NF-e), modelo 55 e Nota Fiscal de Consumidor Eletrônica (NFC-e), modelo 65, conforme NT 2018.005v1.30, serão implementadas além das regras de validação obrigatórias, as seguintes regras de validação:

- GRUPO N. Item/Tributo: N12-81 e N12a-50: exige a informação ICMS retido anteriormente por Substituição Tributária em operações com contribuintes do imposto, nos arquivos XML da NF-e;

- GRUPO ZD. Responsável Técnico: ZD01-10 e ZD 02-10: exige informações do responsável técnico;

Para as regras de validação: ZD07-10, 7ZD02-10, 7ZD08-10, 7ZD08-20 e 7ZD09-10: a implementação será futura, sem data prevista.

Os ambientes de homologação da NF-e e NFC-e já estão adaptados para exigir as informações. A Receita Estadual recomenda que os contribuintes realizem, antecipadamente, os devidos testes para evitar imprevistos no ambiente de produção a partir de 03 de junho de 2019.

Assim, passamos aos esclarecimentos:

- GRUPO N. Item/Tributo: N12-81 e N12a-50: exige a informação ICMS retido anteriormente por Substituição Tributária em operações com contribuintes do imposto, nos arquivos XML da NF-e;

Esta informação é aplicável aos contribuintes substituídos, e apenas o modelo 55 vai exigir estes campos.

Informa-se o valor da BC do ICMS ST e do valor do ICMS ST das operações anteriores:

As informações já são obrigatórias, por lei, há muito tempo, porém, sabemos que, culturalmente, os contribuintes em sua grande maioria apenas observam esats questões em dois momentos: quando são autuados ou quando a NF-e é rejeitada.

Segue a legislação do Paraná sobre o tema, para informação e suporte, caso necessário.

Art. 23. São solidariamente responsáveis em relação ao imposto (art. 21 da Lei n° 11.580, de 14 de novembro de 1996):

IV - o contribuinte substituído, quando:

a) o imposto não tenha sido retido, no todo ou em parte, pelo substituto tributário;

b) tenha ocorrido infração à legislação tributária para a qual o contribuinte substituído tenha concorrido;

c) a informação ou declaração de que dependa o cumprimento de obrigação decorrente de Substituição Tributária - ST não tenha sido prestada, tenha sido feita de forma irregular ou tenha sido apresentada fora do prazo regulamentar pelo contribuinte substituído;

d) receber mercadoria desacompanhada do comprovante de recolhimento do imposto, nas situações em que o pagamento é exigido por ocasião da ocorrência do fato gerador (Lei n° 15.610, de 22 de agosto de 2007).

ANEXO IX - DA SUBSTITUIÇÃO TRIBUTÁRIA EM OPERAÇÕES COM MERCADORIAS E PRESTAÇÕES DE SERVIÇO

CAPÍTULO I - DA SUBSTITUIÇÃO TRIBUTÁRIA NAS OPERAÇÕES COM MERCADORIAS

SEÇÃO I - DAS DISPOSIÇÕES GERAIS

Art. 5° O estabelecimento substituído que receber mercadoria com imposto retido deverá, observadas as regras aplicáveis à EFD:

I - escriturar a nota fiscal do fornecedor no registro específico da EFD, correspondente à coluna "Outras - Operações ou Prestações sem Crédito do Imposto" do livro Registro de Entradas (Convênio ICMS 143/2006; Ajuste SINIEF 2/2009);

II - emitir nota fiscal, por ocasião da saída da mercadoria:

a) em operação interna, sem destaque do imposto e contendo, nas operações destinadas a outro contribuinte, além dos requisitos exigidos, as seguintes informações no campo "Reservado ao Fisco":

1. a expressão "SUBSTITUIÇÃO TRIBUTÁRIA - ST", seguida do número do correspondente artigo deste Regulamento ou do respectivo protocolo ou convênio;

2. o valor que serviu de base de cálculo para a retenção e o valor do imposto retido em relação a cada mercadoria.b) em operação interestadual, com destaque do imposto.

III - lançar a nota fiscal referida no inciso II do "caput":

a) na hipótese da sua alínea "a", na coluna "Outras - Operações ou Prestações sem Débito do Imposto" do livro Registro de Saídas;

b) na hipótese da sua alínea "b", nas colunas "Base de Cálculo do Imposto" e "Imposto Debitado" do livro Registro de Saídas.

§ 1° Para definição dos valores da base de cálculo para a retenção e do imposto retido, a serem informados na emissão de nota fiscal a outro contribuinte, os valores serão atribuídos em função do critério de que a 1ª (primeira) saída corresponderá à 1ª (primeira) entrada da mercadoria ou do valor médio decorrente da média ponderada dos valores praticados.

- GRUPO ZD. Responsável Técnico: ZD01-10 e ZD 02-10: exige informações do responsável técnico;

Informações do Responsável Técnico, identificado pela tag <infRespTec> e pela nomenclatura oficial “Grupo ZD. Informações do Responsável Técnico“, é um novo grupo de campos do XML da NF-e e NFC-e. Este grupo identifica a empresa que criou e/ou mantém o software emissor daquele documento fiscal.

Segundo o fisco, o objetivo das informações do responsável técnico é facilitar o contato entre a SEFAZ e a software house. Também torna mais fácil identificar os responsáveis por sistemas emissores que façam consumo indevido dos web services de autorização.

Os campos do grupo <infRespTec> são:

<xContato>: nome do responsável

<cnpj>: CNPJ da Software House

<email>: e-mail do responsável

<fone>: telefone da Software House

Além desses 4 campos com informações de contato, o grupo <infRespTec> contém um subgrupo com 2 campos referentes ao Código de Segurança do Responsável Técnico.:

<idCSRT>: identificador do CSRT

<hashCSRT>: hash do CSRT

A validação ZD07-10, que verifica o preenchimento dos campos idCSRT e hashCSRT continua marcada como “implementação futura” para todas as UFs.

A NT possui uma informação sobre o CSRT, texto adicionado ao sobre o Fornecimento do Cadastro de CSRT. Confira:

O processo de fornecimento do CSRT para o Responsável Técnico será feito por meio de página web específica da Secretaria da Fazenda da UF de cada emissor. Por meio desta página, o Responsável Técnico deverá solicitar, consultar ou revogar o CSRT. A critério da UF, poderá o CSRT ser fornecido também por Web Service. Cada unidade federada que tenha a intenção de utilizar este código deverá publicar como os contribuintes nela estabelecidos deverão obtê-lo.

Estes campos formam um subgrupo dentro do grupo de informações do responsável técnico, e referem-se ao identificador do Código de Segurança do Responsável Técnico ou CSRT, e sua respectiva hash. Ambas tem o objetivo de provar a autenticidade do responsável técnico pelo emitente daquele documento.

Fontes:

https://nstecnologia.com.br/blog/nt-2018-005-v-1-30

https://blog.tecnospeed.com.br/informacoes-do-responsavel-tecnico

http://boletim.fazenda.pr.gov.br/boletins/item/2019/14