LTA Consultoria

Santa Catarina publica soluções de consulta sobre obrigações acessórias na Impo e Expo

O fisco de Santa Catarina publicou duas soluções de consulta sobre obrigações acessórias na importação e exportação, quando ocorre divergência de valores e quantidades.

1) Consulta COPAT Nº 10 DE 26/03/2020, versa sobre: REMESSA PARA EXPORTAÇÃO. NO CASO DE DIVERGÊNCIA ENTRE O VALOR DA REMESSA PROMOVIDA PELO INDUSTRIALIZADOR E A VENDA PELA COMERCIAL EXPORTADO, DEVERÁ SER EMITIDA NOTA FISCAL COMPLEMENTAR PARA AJUSTAR OS PREÇOS, CONFORME § 1º DO ART. 10-A DO RICMS-SC.

Segundo a consulta, no caso de divergência entre o valor da remessa promovida pelo industrializador e a venda pela comercial exportadora, deverá ser emitida nota fiscal complementar para ajustar os preços, conforme § 1º do art. 10-A do RICMS-SC. O fisco complementa, ainda, dispondo: "No tocante à "questão financeira e contábil", a escrituração comercial não está compreendida na legislação tributária estadual e, portanto, fora da competência atribuída a esta Comissão. Recomenda-se consultar a legislação comercial e contábil, inclusive as resoluções do Conselho Federal de Contabilidade."

2) Consulta COPAT Nº 8 DE 26/03/2020, versa sobre: ICMS. IMPORTAÇÃO. QUANTIDADE DE MERCADORIAS IMPORTADAS MENOR DO QUE A INDICADA PELO EXPORTADOR, APURADA NO PROCESSO DE IMPORTAÇÃO. DEVE SER EMITIDO DOCUMENTO FISCAL PARA REGULARIZAR A DIFERENÇA DE QUANTIDADE DE MERCADORIA, QUANDO EFETUADA NO PERÍODO DE APURAÇÃO DO IMPOSTO EM QUE TENHA SIDO EMITIDO O DOCUMENTO ORIGINAL.

Nesta, o consulente alega: "Alega que, em alguns casos, durante o processo de importação recebe produtos em menor quantidade do que o registrado nos documentos fiscais devido a erro no despacho do exportador, gerando um estoque inexistente. Para regularizar tal situação, a consulente emite uma NF-e de baixa de estoque, conforme inciso I do art. 180 , Anexo 5 do RICMS/SC , para estorno dos impostos devidos".

Segundo o fisco, no caso de ser constatada diferença entre a quantidade de mercadorias efetivamente importada e a indicada pelo exportador, ocorrida durante o processo de importação, deve ser emitido documento fiscal no sentido de regularizar tal diferença, quando for efetuada no período de apuração do imposto em que tenha sido emitido o documento original.

Equipe LTA Consultoria

.Não cabe ao Judiciário adiar vencimento de tributos, decide TRF4

Não cabe ao Judiciário adiar vencimento de tributos, decide TRF4

27/03/2020

O juiz federal convocado Alexandre Rossato da Silva Ávila, do Tribunal Regional Federal da 4ª Região (TRF4), negou no início desta tarde (27/3) o pedido da empresa catarinense Decanter Vinhos Finos para postergar o vencimento dos tributos de competência federal (IRPJ, CSLL, PIS, COFINS, IPI, IRRF e Contribuição Previdenciária e outras contribuições previdenciárias destinados aos terceiros e do parcelamentos mantidos perante à RFB e PGFN) para o último dia útil do mês subsequente ao encerramento do estado de calamidade pública previsto no Decreto Legislativo nº 6/10, decorrente do combate à pandemia do Coronavírus (Covid-19).

A empresa requeria ainda a prorrogação pelo mesmo prazo do envio das declarações e a determinação judicial para que a Receita Federal se abstivesse de cobrar qualquer multa em virtude do atraso das obrigações acessórias.

O advogado sustenta que em razão das medidas adotadas pela União o faturamento da Decanter será reduzido drasticamente, e não será suficiente para arcar com todos os compromissos financeiros nos próximos meses, tais como folha de pagamento, fornecedores e tributos. Argumenta que tal medida seria a única forma de respeitar a capacidade contributiva.

Segundo o magistrado, o Poder Judiciário não pode atuar como legislador positivo e uma decisão nesse sentido significaria usurpação de competência dos outros poderes, visto que as moratórias devem ser definidas por lei.

Sobre as medidas que estão sendo adotadas pelo governo federal e o princípio da isonomia com as empresas integrantes do Simples, o juiz pontuou que se estas foram beneficiadas, foi porque o Poder Executivo optou por um critério que revela conveniência política, insuscetível de controle pelo Poder Judiciário. "É possível, de acordo com interesses econômicos e sociais, estimular e beneficiar determinados setores da economia. Não vejo nisso ofensa aos princípios constitucionais da moralidade pública, da razoabilidade, da proporcionalidade e da capacidade contributiva. Não há similitude de situação que permita invocar o princípio da isonomia", analisou Ávila.

Fonte: https://www.trf4.jus.br/trf4/controlador.php?acao=noticia_visualizar&id_noticia=15103

Nº 5012017-33.2020.4.04.0000/TRF

Justiça concede a empresa liminar que suspende pagamento de tributos federais por 3 meses

Justiça concede a empresa liminar que suspende pagamento de tributos federais por 3 meses

O juiz Rolando Valcir Spanholo, da 21ª Vara Federal Cível da Seção Judiciária do DF, concedeu liminar que garante à empresa Services Assessoria e Cobranças ficar três meses sem recolher tributos federais devido à pandemia do coronavírus. Proferida nesta quinta-feira, a decisão tem caráter liminar.

A empresa, que tem unidades em São Paulo e no Paraná, usou como argumento na petição a manutenção de sua própria existência e a garantia de preservação de mais de 5 mil postos de trabalho. O receio da empresa é que se crie um caótico quadro financeiro que inviabilize sua atividade.

O juiz deu razão à Services, concedendo liminar que suspende imediatamente a cobrança de tributos federais, por considerar que a pandemia também tem efeitos seríssimos sobre a atividade econômica.

Mas determinou que a empresa emende à petição inicial, pedido para que se inclua na suspensão de cobrança também os tributos de outros entes da Federação, como estados e municípios.

Isso, porque, segundo Spanholo, por não pesar sobre uma empresa apenas a carga tributária federal, o pagamento de outros compromissos fiscais também poderia ameaçar sua atividade. Além disso, o juiz destacou que as empresas estão sofrendo mais as consequências de restrições de suas atividades diante da adoção de distanciamento social por parte dos governos locais.

Disse o juiz que “isso ganha relevo na medida em que são os Estados, Distrito Federal e Municípios que, por precaução, seguindo orientações da Organização Mundial da Saúde, OMS, mais pressionam pela implantação da chamada “quarentena horizontal”.

A decisão da suspensão do pagamento de tributos federais por três meses, concedida à Services Assessoria e Cobranças, abre caminho para que as demais empresas também sejam beneficiadas com a moratória

http://radioagencianacional.ebc.com.br/justica/audio/2020-03/justica-concede-empresa-liminar-que-suspende-pagamento-de-tributos-federais

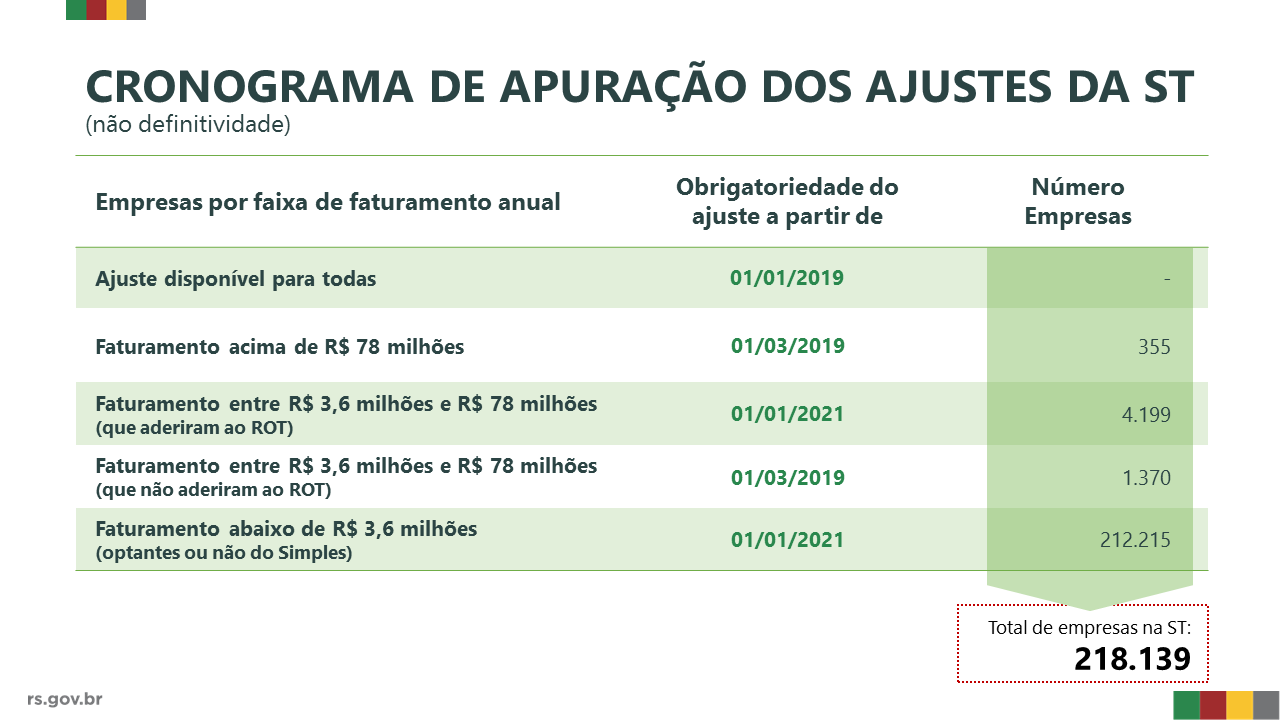

Regime Optativo da Substituição Tributária tem adesão de 75% das empresas varejistas - Rio Grande do Sul

Empresas com faturamento inferior a R$ 3,6 mi têm mais prazo para ajustes da ST

A Receita Estadual anunciou, por meio do Decreto nº 55.089/2020 publicado nesta quarta-feira (4) no Diário Oficial do Estado (DOE), que as empresas com faturamento inferior a R$ 3,6 milhões (optantes ou não do Simples Nacional) terão prazo automaticamente prorrogado para janeiro de 2021 para se adequar às novas regras da Substituição Tributária (ICMS-ST), após decisão do Supremo Tribunal Federal (STF) em 2016. Dessa forma, todas as empresas dessa faixa de faturamento, ainda que fora do Simples, ficam com as mesmas datas de adequação ao ICMS_ST.

A medida permite a definitividade da Substituição Tributária (ST), sem a necessidade de complementar ou restituir débitos oriundos da tributação do ICMS da ST, além de uma implementação gradual da nova sistemática e atendendo a necessidade das empresas para se ajustarem ao novo processo de tributação.

ROT-ST teve adesão de 75% das empresas varejistas

As empresas com faturamento entre R$ 3,6 milhões e R$ 78 milhões tinham a opção de aderir ao Regime Optativo de Tributação da Substituição Tributária (ROT-ST) para valer a definitividade da ST durante este ano de 2020. O prazo encerrou na última sexta-feira (28) e dados da Receita Estadual mostram que 75% das empresas varejistas aderiram ao novo regime. Ao todo foram 4.199 empresas do varejo, de um universo de 5.569. Dessa forma, o ajuste previsto para esse conjunto de contribuintes também só precisará ser realizado a partir de janeiro de 2021.

O ROT-ST foi criado para atender a pedidos de diversos setores econômicos gaúchos e como forma de simplificar o processo para as empresas e para o fisco. Entre os setores com maior demanda estavam os postos de combustíveis, que foram um dos mais impactados após decisão do STF. De acordo com a Receita Estadual, 81% dos postos de combustíveis no Rio Grande do Sul optaram por ingressar no ROT-ST. Outro setor com grande expressividade de adesões foi o de supermercados com 84%.

Empresas com faturamento acima de R$ 78 milhões seguem na obrigatoriedade do ajuste da ST desde 2019, não tendo nenhuma alteração no sistema de tributação para 2020.

“A decisão de criar um regime optativo, que foi uma construção coletiva depois de muitas conversas com empresas, entidades e deputados, mostra pelo número de adesões que conseguimos atender as necessidades dos setores. A nova sistemática da Substituição Tributária é um assunto complexo, que muitas vezes traz dificuldades para as empresas, mas esse é um caminho encontrado que vai auxiliar na simplificação da tributação”, destacou o subsecretário da Receita Estadual, Ricardo Neves Pereira.

Segundo Pereira, a Secretaria da Fazenda permanece defendendo junto ao Congresso e ao Confaz a aprovação de uma PEC que restabeleça os princípios da definitividade da ST.

Refaz Ajuste-ST

A Receita Estadual instituiu também, nesta quarta-feira (4) por meio do Decreto nº 55.094/2020, o programa Refaz Ajuste-ST para a regularização de débitos tributários decorrentes de complementação do ICMS retido por Substituição Tributária. O pagamento deve ser realizado em parcela única até o dia 30 de junho de 2020, com redução de 100% dos juros e multas.

São passíveis se serem negociados os débitos declarados em Guia de Informação e Apuração do ICMS (GIA) dos períodos de 1º de março a 31 de dezembro de 2019.

Essa demanda também foi sugerida por entidades e empresas durante as negociações com a Receita Estadual no ano de 2019 para adequação às mudanças surgidas desde a decisão do STF.

Entenda o ICMS-ST

- O ICMS é um tributo que incide sobre o preço de venda de mercadorias. Em combustíveis, alimentos, vestuário, o preço de tributação do ICMS é aquele que chega ao consumidor final.

- A Substituição Tributária é um mecanismo previsto em lei adotado por todos os Estados. Significa que em vez de recolher o valor do ICMS no ponto de venda, o tributo é recolhido na indústria, que passa a ser o “substituto tributário”. Essa medida reduz a sonegação (todos pagam ao comprar da indústria) e auxilia a eliminar a concorrência desleal.

- Para a cobrança do ICMS é definido, por exemplo, para os combustíveis, o preço médio ao consumidor (PMPF). Trata-se da definição do preço médio que está sendo cobrado pelo mercado num período para que a alíquota de ICMS seja aplicada.

- Para outros produtos, como material de construção, papelaria, tintas etc., normalmente a base de cálculo da Substituição Tributária é obtida através da Margem de Valor Agregado (MVA) – percentual que deve ser agregado ao valor praticado pelo substituto tributário (normalmente a indústria).

- Como esse preço é uma média de mercado, há pontos de venda que “pagaram mais” ICMS e pontos que “pagaram menos”, conforme a variação do preço final cobrado pelo revendedor. Desde 2016, há uma ampla discussão sobre a possibilidade de restituição do ICMS pago a maior e de complementação do ICMS pago a menor, situação que motivou diferentes ações judiciais nos Estados. Decisões do Tribunal de Justiça do Rio Grande do Sul têm demonstrado entendimento convergente ao do STF, possibilitando a restituição ao contribuinte, mas também a complementação aos Estados.

Texto: Ascom Fazenda

ICMS/MS - Governo reduz ICMS e fortalece atacadistas do Estado

ICMS/MS - Governo reduz ICMS e fortalece atacadistas do Estado

Campo Grande (MS) – Decreto assinado pelo governador Reinaldo Azambuja publicado no Diário Oficial do Estado (DOE) desta sexta-feira (14.02) reduz o ICMS de produtos alimentícios, materiais de limpeza, cosméticos e outros itens comercializados pelas empresas atacadistas (chamadas de atacarejo) instaladas em Mato Grosso do Sul.

De acordo com o Decreto, sobre os produtos que tinham ICMS de 17% os atacadistas passarão a recolher 12,5% de imposto, e aqueles que tinham alíquota de 20% passarão a pagar 14,7%.

Para ser contemplada pelo benefício fiscal a empresa deve cumprir alguns requisitos, conforme o Decreto. Terão que estar inscritas no Cadastro de Contribuintes do Estado e estar em dia com o fisco estadual, estar filiada à Associação Sul-mato-grossense de Atacadistas e Distribuidores (Asmad) e possuir em Mato Grosso do Sul estrutura logística de armazenamento e distribuição dos produtos compatíveis com a sua movimentação comercial, de forma a gerar emprego e renda no Estado. O benefício não se aplica a empresas que tenham apenas escritório no MS, com toda a logística funcionando em outro Estado.

Outra medida que vai garantir justiça fiscal e melhorar o poder de competitividade do “atacarejo” local é a que trata da substituição tributária. As empresas qualificadas como contribuintes substitutos antes tinham que recolher o ICMS das mercadorias antecipadamente, na entrada, e com o Decreto passarão a recolher o imposto somente quando o produto for vendido. “Isso dá um fôlego para nós, a gente paga imposto antecipado, e com essa medida vamos ter uma folga no caixa”, afirma o presidente da Asmad, Akito Ikeda.

Segundo ele, há mais de 10 anos os “atacarejos” do Estado buscavam negociar alguns benefícios fiscais que lhes dessem maior condições de enfrentar a concorrência de atacadistas de outros estados, principalmente Goiás. “Agora que a gente conseguiu ser ouvido, mas ainda não estamos em condições de concorrer de igual para igual com as empresas de Goiás, que tem preço em média 25% menor que os nossos por conta dos benefícios fiscais que recebem”, pontuou

.Ikeda destaca que ao editar esse Decreto o Governo do Estado valoriza as empresas que movimentam a economia regional e gera emprego. “Essas empresas de fora não geram emprego, não movimentam a nossa economia e o que ganham levam para os seus estados”, assinala do dirigente da Asmad. Segundo ele, cerca de 50 atacadistas de todo o Estado podem ser atendidos pelo Decreto.

Não poderão ser enquadrados neste Decreto as operações realizadas entre empresas do mesmo grupo econômico, mesmo que a distribuição seja feita por uma empresa atacadista. A medida evita a concorrência desleal, já que grupos de maior poder econômico e com maior número de unidades varejistas tenderiam a ter vantagem sobre os concorrentes.

Fonte: SEFAZ MS

ICMS/SP - São Paulo facilita o comércio eletrônico realizado por empresas do Simples Nacional

Foi publicada no Diário Oficial deste sábado (1º) a Portaria CAT nº 07/2020, facilitando ainda mais as atividades de empresas que efetuam suas vendas em market place.

A norma alterou a Portaria nº 31, de 18/06/2019, que trouxe condições mais favoráveis àqueles que efetuam vendas via internet, possibilitando que empresas de qualquer porte e de todo o país possam contar com a expertise das empresas logísticas instaladas no território paulista para promover suas vendas - em qualquer lugar do território nacional - junto aos seus clientes.

Agora, a principal alteração feita por meio da foi a permissão dada às empresas do Simples Nacional, localizadas em outros Estados, para que promovam o envio de suas mercadorias para depósito de operador logístico paulista e negociem com consumidores finais deste ou de outro Estado, sem a necessidade de inscrição no Cadastro de Contribuintes de ICMS do Estado de São Paulo. Para tanto, exige-se que, além da empresa ser do Simples Nacional, as vendas sejam destinadas a consumidores finais pessoas físicas.

Para melhorar o controle sobre essas atividades, a nova portaria estabelece, ainda, a necessidade de credenciamento para os Operadores Logísticos que desejarem aplicar essa sistemática. Há, também, previsão de descredenciamento, caso o Operador Logístico deixe de atender as exigências contidas na portaria.

As alterações reafirmam o compromisso do Governo do Estado em promover iniciativas concretas para a promoção da economia, simplificação da legislação tributária e melhoria do ambiente de negócios para novos investimentos em São Paulo, sem abrir mão de sua responsabilidade de evitar concorrência desleal e fraudes.

Fonte: SEFAZ SP

Varejo pode compensar PIS e Cofins de gastos com publicidade, decide Carf

Caso envolveu a rede Lojas Insinuante, do mesmo grupo da Ricardo Eletro. Vitória é da ordem de R$ 130 milhões

FLÁVIA MAIA, BRASÍLIA, 31/01/2020, 17:44

Ações casadas de publicidade entre varejistas e a indústria de eletroeletrônicos podem gerar créditos tributários. Esse foi o entendimento do Conselho Administrativo de Recursos Fiscais (Carf) em julgamento ocorrido na última quarta-feira (29/1). Na ocasião, o colegiado entendeu que a varejista Lojas Insinuante, pertencente ao mesmo grupo da Ricardo Eletro, pode compensar PIS e Cofins de verbas publicitárias recebidas da indústria que fornece os produtos a serem vendidos nas lojas. Com isso, a empresa conseguiu uma vitória avaliada em R$ 130 milhões.Por maioria de votos, o colegiado seguiu o relator Corintho Oliveira Machado e entendeu que a publicidade é essencial e relevante à atividade da rede de lojas e, portanto, um insumo gerador de crédito tributário a ser abatido. Ainda cabe recurso da Procuradoria Geral da Fazenda Nacional (PGFN).

A turma acatou a tese da defesa de que a varejista presta um serviço à indústria, sendo assim, o valor recebido como Verba de Propaganda Compartilhada (VPC) é receita passível de compensação tributária. A multa qualificada também foi afastada. A VPC é uma verba publicitária que as indústrias repassam às lojas varejistas para fazer publicidade e propaganda casada da marca do eletroeletrônico com o produto vendido na rede varejist

a.Segundo a defesa, as indústrias repassam o valor para a varejista que fica responsável por contratar a agência de publicidade e estabelecer as estratégias de propaganda.

A defesa argumentou que a prática é comum entre indústrias e varejo para incrementar as vendas dos dois segmentos. “A Lojas Insinuante é uma empresa que faz parte do grupo Máquina de Vendas, da Ricardo Eletro. Ou seja, está em um segmento altamente competitivo, com grandes players e, nesse segmento, quanto maior for a publicidade e propaganda, pensa-se que maior vai ser a sua receita”, declarou o advogado da empresa Rafael Fabiano, sócio do escritório Leonardo Naves Direito de Negócios, durante sustentação oral.

“Ou seja, se eu tiver uma inserção na Globo automaticamente a minha receita vai ser maior e eu vou vender mais. Não há uma diferença muito grande de preços entre os vários concorrentes, o que faz eu comprar na Ricardo Eletro ou no Ponto Frio, muitas vezes, é a propaganda”, complementou.

Divergência

O conselheiro Walker Araújo abriu a divergência por entender que a publicidade não poderia ser entendida como insumo porque não havia produção de bens, nem prestação de serviços. “Ninguém presta serviço para si próprio. Essa despesa que ela alega aqui para mim está fora da atividade comercial. Não entendo como essencial à atividade dela”, declarou. No entanto, ele saiu derrotado.

Mas a empresa não saiu 100% vitoriosa, ela perdeu quanto à taxa de comissão do cartão de crédito. O colegiado entendeu que incide PIS e Cofins sobre as taxas porque elas não podem ser consideradas como insumo. O valor do auto de infração era de R$ 280 milhões. Com a vitória da empresa em relação à publicidade, o auto diminui para R$ 130 milhões.

Não é a primeira vez que o Carf entende publicidade como insumo. Em agosto do ano passado, a operadora de cartões Visa conseguiu afastar uma cobrança de R$ 29,4 milhões de compensação de PIS e Cofins feita com gastos publicitários da Copa do Mundo de 2014.

“A singularidade e a importância desta decisão residem no fato do Carf ter compreendido que a análise da questão envolvendo os créditos de PIS e Cofins decorrentes de despesas tidas como essenciais e relevantes, tal como a publicidade e propaganda para a Ricardo Eletro, não se encontra limitada ao segmento da atividade econômica em que a empresa estaria enquadrada, mas sim a demonstração de que aquelas despesas são diretamente proporcionais a aferição de uma receita tributável”, analisou o advogado Rafael Fabiano.

Processo citado na matéria: 10540.721182/2016-78

FLÁVIA MAIA – Repórter

Fonte: https://www.jota.info/tributos-e-empresas/tributario/varejo-pode-compensar-pis-e-cofins-de-gastos-com-publicidade-decide-carf-31012020

Alterações ICMS PR - ICMS ST, pagamentos realizados com cartões de crédito e/ou débito, implementação de convênios ICMS e muito mais

Informamos a publicação de uma série de Decretos do Paraná. Abaixo, breve resumo, seguido de link para o Decreto na íntegra:

DECRETO 3.883/202O - Altera o Regulamento do ICMS, aprovado pelo Decreto nº 7.871, de 29 de setembro de 2017, a fim de estabelecer que os equipamentos, softwares e aplicativos destinados à captura de pagamentos realizados com cartões de crédito e/ou débito, moedas eletrônicas ou virtuais, do tipo Point of Sale (POS) e similares, deverão possibilitar a identificação das informações elencadas no dispositivo.

http://www.sefanet.pr.gov.br/dados/SEFADOCUMENTOS/102202003883.pdf

DECRETO 3.884/2020 - Altera o Regulamento do ICMS, aprovado pelo Decreto n. 7.871, de 29 de setembro de 2017, para implantar convênios ICMS celebrados no âmbito do CONFAZ - Conselho Nacional de Política Fazendária, que dispõem sobre procedimentos a serem observados pelos contribuintes do ICMS. (DU-e, Reduções de BC, Empresas de Telecomunicações, etc...)

http://www.sefanet.pr.gov.br/dados/SEFADOCUMENTOS/102202003884.pdf

DECRETO 3.885/2020 - Altera o Regulamento do ICMS, aprovado pelo Decreto n. 7.871, de 29 de setembro de 2017, para implantar convênios e Ajuste SINIEF ICMS celebrados no âmbito do CONFAZ - Conselho Nacional de Política Fazendária, que dispõem sobre prorrogação de regimes especiais de cumprimento de obrigações acessórias e de benefício fiscal.

http://www.sefanet.pr.gov.br/dados/SEFADOCUMENTOS/102202003885.pdf

DECRETO 3.886/2020 - Altera o Regulamento do ICMS, aprovado pelo Decreto nº 7.871, de 29 de setembro de 2017, para regulamentar as disposições contidas nos §§ 2º ao 4º do art. 31 da Lei nº 11.580, de 14 de novembro de 1996, os quais estabelecem o direito de o contribuinte substituído poder recuperar a diferença entre o ICMS pago em conformidade com a base de cálculo de retenção e aquele incidente na operação praticada com o consumidor final, da mesma forma que definem a obrigatoriedade de o contribuinte recolher a diferença, na hipótese de o fato gerador presumido se realizar por valor superior ao valor retido. Além disso, institui o Arquivo Digital da Recuperação, do Ressarcimento e da Complementação do ICMS devido à título de substituição tributária, bem como o do Fundo Estadual de Combate a Pobreza do Paraná – Fecop - ADRC-ST, que será utilizado para a apuração do imposto retido por substituição tributária a recuperar, a ressarcir e a complementar, inclusive em relação ao adicional destinado ao Fecop.

http://www.sefanet.pr.gov.br/dados/SEFADOCUMENTOS/102202003886.pdf

RESOLUÇÃO 09/2020 - Altera a Resolução SEFA nº 571/2019, que estabelece os percentuais de MVA - Margem de Valor Agregado original a serem utilizados nas operações com mercadorias sujeitas ao regime de substituição tributária.

http://www.sefanet.pr.gov.br/dados/SEFADOCUMENTOS/101202000009.pdf

Fonte: SEFA/PR

Indústria tenta no Congresso revogar tributação de lucro de filiais no exterior

Fonte: Valor Economico

Via: https://www.ferraznet.com.br/blog/industria-tenta-no-congresso-revogar-tributacao-de-lucro-de-filiais-no-exterior

Joice Bacelo e Beatriz Olivon | Valor Econômico

A outra frente, no caso de permanecer a tributação, é para ampliar o período para o uso do crédito presumido, de 9%, para além do prazo que se encerra em 2022

A Confederação Nacional da Indústria (CNI) iniciou um movimento no Congresso Nacional para tentar mudar as regras sobre a tributação do lucro das empresas brasileiras que têm filiais no exterior. São duas frentes. Uma delas, a mais audaciosa, é para acabar com o imposto que, segundo a entidade, não é cobrado pelas grandes economias do mundo.

A outra frente, no caso de permanecer a tributação, é para ampliar o período para o uso do crédito presumido, de 9%, usado pelas companhias para reduzir o que tem de ser pago no Brasil. Esse prazo está previsto na Lei nº 12.973, de 2014, e se encerra no ano de 2022.

O pleito da CNI é para que o benefício tenha validade por, pelo menos, mais uma década e para que as regras sejam flexibilizadas. Dessa forma, defende, mais empresas teriam o direito de usar o crédito presumido.

As propostas da CNI estão ainda sendo estudadas por parlamentares. A segunda está mais adiantada. Já tem o apoio de um deputado e poderá ser apresentada, em breve, como Projeto de Lei.

A carga tributária sobre o lucro auferido no exterior é de 34% — relativa ao Imposto de Renda (IR) e à Contribuição Social Sobre o Lucro Líquido (CSLL). Com o crédito presumido de 9%, essa alíquota cai para 25%.

A empresa brasileira com coligada ou controlada no exterior paga o imposto cobrado lá fora, no país em que estiver domiciliada. Se a alíquota for menor do que os 34% cobrados no Brasil, terá que recolher a diferença para a Receita Federal

.Os Estados Unidos, por exemplo, cobram 21% de imposto sobre o lucro. Nesse caso, a companhia pagaria os 21% ao governo americano e deveria 13% ao brasileiro, mas como há o crédito presumido de 9%, ela só repassaria 4% para o Brasil

.Nem todas as empresas, porém, têm direito a esse crédito. E por isso a tentativa da CNI de flexibilizar a regra atual. O setor de serviços, por exemplo, é excluído do benefício. Também ficam fora as empresas com negócios em países que adotam regime considerado como de “subtributação”.

Essa classificação é feita conforme o imposto cobrado no país. Aqueles com alíquota abaixo de 20% são enquadrados como de subtributação e as empresas brasileiras com negócios nesses locais perdem o direito ao crédito.

O limite da alíquota, em 20%, para a CNI, não é o adequado. Um estudo elaborado pela entidade — e obtido com exclusividade pelo Valor — mostra que 15 dos 36 países que fazem parte da Organização para a Cooperação e Desenvolvimento Econômico (OCDE) têm alíquotas iguais ou menores que 20%. Alemanha, Canadá, Irlanda e Reino Unido entre eles.

Empresas brasileiras que possuem negócios nesses países não podem usar os 9% de desconto. Uma companhia com coligada ou controlada no Reino Unido, por exemplo, que cobra imposto de 19%, precisa recolher a diferença cheia, de 15%, para o Brasil.

No caso da Irlanda, que possui alíquota ainda mais baixa, de 12,5%, a empresa pagaria mais imposto no Brasil do que lá: 21,5% sobre o lucro auferido no exterior.

Em nenhum dos países da OCDE, além disso, essa tributação é tão alta quanto no Brasil. O teto é de 30%. E só dois países, México e Austrália, atingem esse limite.

“A média da alíquota na OCDE caiu de 32% para 22% nos últimos anos. Já o Brasil manteve os 34% e as mesmas regras para a tributação do lucros das empresas no exterior”, diz Fabrizio Panzini, gerente de negociações internacionais da CNI. O índice brasileiro, de 34%, equipara-se ao da Venezuela

.O estudo elaborado pela CNI compara ainda a legislação brasileira com as de outros seis países: Chile, China, Estados Unidos, Holanda, México e Portugal.

Nenhum desses seis países tributa o lucro no exterior de forma automática. As regras são diferentes da nacional. Em geral, a companhia paga imposto somente no país onde está domiciliada, sem repassar a diferença — se houver — para o seu país de origem. Há tributação somente como medida de combate ao uso indiscriminado, pelas companhias, de paraísos fiscais e regimes de tributação considerados nocivos.

E, ainda assim, os conceitos usados para classificar esses lugares não são iguais aos do Brasil.

A China é a única, por exemplo, que utiliza o regime da subtributação como parâmetro. A alíquota que deve ser observada nos países onde as empresas chinesas têm negócios, no entanto, é de 12,5% — bem abaixo dos 20% fixados pela legislação brasileira

.“A regra do Brasil, de partida, é pior que a dos outros países. A tributação é automática, para todas as empresas, e a situação piora dependendo do país onde ela tiver negócios”, afirma Audrei Okada, diretora da EY (ex-Ernst Young), que colaborou com o estudo. “Nos outros países, só se as empresas estiverem nessa situação é que será definido se os lucros auferidos no exterior serão ou não tributados”.

As empresas brasileiras perdem competitividade, avalia Marco Stefanini, presidente do Fórum das Empresas Transnacionais Brasileiras (FET). “Quando você vai para o mundo, está concorrendo com o mundo. E se as suas regras são piores, com certeza sai perdendo”.

Uma das consequências de países com leis que não favorecem os negócios, acrescenta, é o baixo número de empresas globais. A outra, diz Stefanini, é incentivar aquelas que se tornaram multinacionais a transferirem as sedes fiscais do Brasil para outros países.

“A CNI considera o investimento no exterior como um elo perdido da política tributária e da política de comércio internacional. Não é olhado”, diz Fabrizio Panzini.

O setor espera uma definição sobre o tema ainda este ano, pois segundo ele, as empresas precisam se planejar. “Em 2021 elas terão que tomar uma decisão. Se nada for feito poderão ir para outra jurisdição ou mudar a sede fiscal”, acrescenta

Tributação do lucro distribuído: Sonho de poucos, pesadelo de muitos...

Postado em 20/01/2020 - Fonte: Fenacon

Tributação do lucro distribuído: Sonho de poucos, pesadelo de muitos...

Criado em 1926, o imposto volta à pauta legislativa, agora pegando carona na Reforma Tributária

Rinaldo Araújo Carneiro*

Criado em 1926 – e exatos 25 anos após sua extinção, em 1995 –, o imposto está de volta à pauta legislativa, agora pegando carona no tema Reforma Tributária ou, mais especificamente, a possibilidade real desse aumento da carga tributária veio de “brinde” em um projeto de lei (PL), o 2.015/2019

.A ideia de tributar novamente o lucro distribuído é antiga, reiteradamente trazida à baila dos sucessivos governos por legisladores e gestores da fazenda federal. Estes últimos, reconheçamos, historicamente excelentes na sua missão de arrecadar e prover os cofres públicos e que, no caso presente, também se manifestaram a favor do tema. O que não muda com o passar dos mandatos é a falta de novos argumentos que justifiquem tal expressivo aumento da carga tributária.

Quando extinto o IR sobre lucro distribuído, nos idos de 1995, a carga tributária girava em torno de 26%. Hoje, afirma-se que está entre 37% e 39%. Ou seja, o contexto tributário por si só já reprova a medida.

Todavia, observando-se de forma sintética a balança dos argumentos, apuramos alguns fatores que pesam a favor e outros contra para, depois, observarmos quem está apoiando, criticando ou até repudiando tal hipótese.

Na confusão das justificativas a favor e contra, os maiores descalabros sem dúvida estão naquelas “a favor”, senão vejamos:

O autor e sua justificativa

Contra-atacar planejamentos tributários nocivos à arrecadação é o mais redundante fundamento apresentado pelo autor do projeto. A pejotização de algumas atividades, especialmente as profissões regulamentadas, seria o alvo dos 15% adicionais de imposto ora sugeridos no Projeto 2015/19.

É de doer tal argumentação, a uma, porque os temas pejotização, terceirização e outros assemelhados em nada se confundem com a criação de imposto, vale dizer, nem se resolve nem se deixa de resolver o assunto, que é de natureza evidentemente jurídica, assunto de tribunal.

E, ainda, a duas, porque a evolução do Simples Nacional permitiu a adesão de inúmeras profissões regulamentadas ao regime simplificado. Ou seja, não seriam atingidas pelo teor do PL, já que propõe (salvo alterações que sejam enxertadas de última hora) tributar os lucros distribuídos aos sócios de empresas optantes pelos regimes de lucro real, presumido e arbitrado, portanto não atingindo optantes do Simples.

Afunda o dedo na ferida quando se vêem apoiadores da ideia (poucos, é bom que se diga) mirando supostamente no lucro dos grandes bancos e corporações, assunto este também de natureza diversa e que poderia ser objeto de proposta apartada e independente. E que também, por óbvio, seria de discutível e duvidosa aceitação geral, já que, quando se fala em tributar lucro distribuído, não se fala do lucro da empresa, e, sim, daquela parte repassada aos sócios. A confusão que se vê nas declarações de alguns envolvidos no debate é primária, juvenil.

Para também afundar juridicamente a tese de tributar lucro distribuído, a pretensão vem, inacreditavelmente, com ideia de retroagir aos lucros de 2016, ignorando preceitos constitucionais, que estabelecem limites ao poder de tributar.

Ignora-se o princípio da irretroatividade tributária, segundo o qual se estabelece que não haverá cobrança de tributo sobre fatos que aconteceram antes da entrada em vigor da lei que o instituiu.

Pisoteado também o princípio da anterioridade tributária, segundo o qual a União, os estados, o Distrito Federal e os municípios estão proibidos de cobrar qualquer tributo no mesmo exercício financeiro, ou antes de noventa dias da data de publicação da lei que os institui ou aumenta. Vide artigo 150, III, letras “a” e ”b” da nossa Constituição Federal, aqui negligenciada

.Deixamos de comentar os princípios da “não surpresa tributária”, da anualidade, da segurança jurídica, além de outros institutos, posto que o projeto de lei, nesse particular, é absolutamente inconstitucional, registrando-se que há muito o Supremo Tribunal Federal, por meio da Adin 939, já declarou que o princípio da anterioridade tributária é cláusula pétrea.

A audiência pública, os posicionamentos

O formato de audiência pública por si só já é insuficiente e prejudicado, já que não foi antecedido por amplo debate com os verdadeiros afetados pela medida: os empreendedores.

Juntaram-se, porém, mais alguns debatedores, os quais, vistos um a um, pouco ou nada representam aqueles que serão, de fato, afetados pela medida. O principal deles, o empresário que atua nos mais variados setores, especialmente de serviços, estava praticamente ausente do debate, salvo a palavra aberta a duas confederações, o que convenhamos, é muito pouco. É como celebrar um casamento sem avisar os noivos.

A posição da CNC, da CNI, da Febraban era presumível e sem novidades. Não apuramos a posição da Auditoria Cidadã da Dívida, de quem desconhecemos missão e propósitos institucionais. Dois debatedores em especial chamaram a atenção: o CFC e a Unafisco. Esta última surpreendeu positivamente quando registrou preocupação com o impacto negativo nos investimentos, consequência lógica, direta e evidente de tal medida proposta, que só os legisladores parecem não enxergar. É como se não dependêssemos nesse atual momento econômico de atrair novos negócios para o país, como se não precisássemos (muito!) gerar milhões de empregos, como se não quiséssemos aproveitar o bom momento econômico.

A medida proposta tem, de fato, grande chance de atrapalhar a navegação econômica, em vez de não se tocar no leme do barco, como há poucos meses defendeu o “capitão” eleito.

Já a posição “oficial” do Conselho Federal de Contabilidade foi particularmente confusa e de certa forma até desanimadora para o contabilista que esteja a par do quadro econômico do país e antenado no dia a dia dos clientes-empresários, inclusive os profissionais liberais que, direta e objetivamente, se aprovado for tal PL, passarão a pagar mais 15% de Imposto de Renda no momento da distribuição do lucro.

De início, admitiu o CFC, a norma faz sentido (!), postulando apenas que fosse aplicada não retroagindo aos lucros de 2016, mas, apenas daqui para frente... Limitou-se ainda o CFC a pedir “compensações” pelo aumento da carga tributária ali sugerido e, pior, algumas “contrapartidas” viriam de universos totalmente distintos do tema em debate: redução dos encargos incidentes sobre a folha de pagamento, harmonização dos conceito de paraíso fiscal e de regime privilegiado (!), aumento do percentual de compensação de prejuízos fiscais de 30% para 80% (!!), a manutenção do instituto do juro sobre capital próprio, (...) “permitir, em parte, a remuneração do capital próprio investido, e partindo-se para outros modelos internacionais de compensação, como, por exemplo, o Allowance for Corporate Equity, adotado por Bélgica, Itália, Portugal, Turquia e outros países”.

Enfim, em suma, é isso que o CFC propôs, em troca da aprovação do aumento de 15% no Imposto de Renda sobre lucro distribuído de todos os empresários brasileiros afetados pelo Projeto de Lei. Para surpresa ainda maior, o Conselho Federal ali também defendeu a necessidade de “combater a pejotização”,… posicionamento que dispenso comentar, já que, igualmente, o tema é da seara do Judiciário (fonte: www.cfc.org.br, Portal do CFC

).Desta participação do CFC na audiência pública que discutia aumento de carga tributária, com incidência inclusive retroativa, registre-se, portanto, a total discrepância entre o posicionamento daquela autarquia e o pensamento praticamente unânime do empresariado a respeito do tema, somando-se a esse evidente distanciamento de opinião, a necessidade de se rever o protagonismo buscado pelo nosso respeitável Conselho, em temas e episódios que, institucionalmente, estão a cargo de outras várias entidades legalmente representativas do empresariado.

Assim, sem entrar ainda mais no mérito da discutível presença do CFC naquele debate, já que não representa, institucionalmente, nem empresas afetadas nem tampouco os seus sócios, há que se registrar a inconveniência e insuficiência dos argumentos apresentados posto que, para os parlamentares envolvidos, certamente passou a impressão de que essa é a posição de consenso entre os contabilistas e, pior ainda, entre os empresários vitimados por mais esse duro aumento na carga tributária. Só que não!

Afugentando investidores

O discurso do atual presidente da República em campanha e no início de mandato, quando se dirigiu aos empreendedores, foi no sentido de manter o governo o mais afastado possível da rotina dos empresários, de forma a não atrapalhar sua já desafiadora missão de empreender, num país já repleto de problemas e de tão controversas forças políticas

.A fala soou como música no ouvido dos empregadores e, paralelamente, como pontapé inicial no jogo dos investidores estrangeiros de plantão, de olho na postura da recém-empossada gestão.

Já a proposta de voltar a tributar lucros distribuídos também soa como um pontapé, só que agora no traseiro, dos mesmos investidores. E isso é consenso não só entre os analistas de variados setores econômicos, mas até mesmo de alguns poucos que defendem o malfadado Projeto de Lei

.A posição da Fenacon:

Fundada em 1991 por empresários do setor de serviços, a entidade tem abrangência nacional, contando com 37 sindicatos, distribuídos nos 26 estados e no Distrito Federal. Esses sindicatos representam mais de 400 mil empresas que atuam nas áreas de contabilidade, assessoramento, perícias, informações e pesquisas.

Filiada à CNC, a Fenacon tem como missão institucional a coordenação da liderança na representação do setor de serviços e atua diretamente no combate à alta carga tributária, na diminuição da burocracia, na geração de mais empregos, além de lutar por políticas públicas que garantam mais desenvolvimento às empresas brasileiras, sobretudo as micro e pequenas. Apoia também a administração pública na implementação de medidas coerentes com o pensamento da sua base.

A Fenacon é claramente contrária à ideia contida no Projeto de Lei 2.015/19, posto que é consenso entre seus representados o efeito danoso e imediato que decorre de qualquer aumento da carga tributária. O alto peso dos tributos leva à contração do PIB, por conseguinte eleva o risco de inflação e desemprego, é fator da descompetitividade nacional em relação a outros países desenvolvidos ou emergentes, agravando o quadro de irracionalidade da política tributária, pois sua imposição encarece todos os nossos produtos e serviços no mercado internacional, afetando ainda a concorrência no mercado interno.

Conclusão

A ideia de aumentar significativamente a nossa já abusiva carga tributária, em pleno início de um processo de retomada do crescimento econômico no país, smj, é particularmente ruim e deveria ter sido descartada de pronto, tal qual foi a infeliz tentativa recente de se recriar a famigerada CPMF.

Mas, como tudo aqui sempre pode piorar, o início de 2020 é o momento certo e único para as entidades legítimas se movimentarem em torno do tema, afastando inclusive protagonistas improvisados opinando sobre temas que não lhes dizem respeito, de forma a atuarem preferencialmente aquelas entidades real e legalmente representativas, no convencimento dos parlamentares, os quais, por vezes distantes da realidade dos empreendedores, são convencidos por opiniões de paraquedistas, metas de arrecadação (ainda que legítimas) e promessas de acordos de compensação que, historicamente, quase sempre acabam não cumpridas.

A CPMF, a multa dos 10% do FGTS (só agora extirpada), o empréstimo compulsório dos combustíveis, etc., enfim, o Brasil coleciona exemplos que desautorizam confiar em mais um severo e direto aumento de imposto, apenas com base na frágil promessa da redução de outro(s), ou, menos ainda, apenas com base na filosófica e vazia expressão de “promover a justiça social” à custa do empreendedor.

Na opinião do mestre Ives Gandra da Silva Martins, a tributação era a favor da descompetitividade nacional. Assim aplica-se a esse projeto de lei uma de suas pérolas: “Enquanto os nossos fracassados dirigentes pensarem em reproduzir as ultrapassadas fórmulas de um ajuste sobre a sociedade (aumento de tributos e juros) e não sobre o Governo (corte real de despesas), teremos que concordar com o saudoso amigo, Roberto Campos, que dizia: ‘com esta mentalidade, o Brasil não corre nenhum risco de melhorar’”. *Rinaldo Araújo Carneiro é contabilista, administrador e advogado inscrito na OAB-SP. Empresário desde 1989, atua na assessoria de micros, pequenas e médias empresas. Diretor voluntário do Sescon-SP de 2007 a 2018 e atual diretor Financeiro da Fenacon.

Confira o artigo na Revista Fenacon: http://fenacon.org.br/media/uploads/revistas/FENACON_195.pdf